Wie kann man Geld zu 5 % Rendite pro Jahr anlegen und damit passives Einkommen generieren?

Diese Frage stellen sich einige unserer Coaching-Teilnehmer, so wie Erwin (56). Erwin hat bereits Kapital aufgebaut und möchte dieses sicher und mit einer ordentlichen Rendite anlegen, so dass er in ein paar Jahren eine schöne zusätzliche private Rente genießen darf.

Eine Rente, die Monat für Monat auszahlt, nie aufhört und vererbt werden kann!

Inhalt

Wie stark sind Sie an diesem Thema interessiert?

Auf dieser Seite werden Sie mehrere Lösungsideen finden, Vor- und Nachteile, konkrete Anleitungen und Kontakte zu Experten im jeweiligen Sektor.

Fertig ist diese Seite lange nicht, weil sie während unseres Programms erweitert wird. Am besten speichern Sie sich den Link als Übersichtsseite. Bringen Sie sich mit Ihren Ideen und Erfahrungen über die Kommentarfunktion oder in unserem internen Forum mit ein.

Sicherheit?

Max, ein Hacker, sagt in Minute 19 des Films „Who Am I“ die besten drei Sätze der ganzen Produktion:

Es gibt keine Sicherheit.

Wenn du das mal begriffen hast, ist das wie, wenn dir die Welt auf dem Teller serviert wird.

Das gilt für alle Bereiche des Lebens. Einschließlich der Geldanlage.

Vielleicht möchten Sie sich dieses Zitat zur Leitlinie machen. Denken Sie nur mal daran, dass Ehen geschieden werden, dass es schreckliche Verkehrsunfälle gibt, dass sogar Staaten und Währungen zusammenbrechen können und es immer wieder tun. Wenn Sie davon nichts gehört haben, schlagen Sie ein Geschichtsbuch oder Wikipedia auf.

Was ist mit Garantien und gesetzlichen Sicherungen?

Bitte lesen Sie das Zitat noch mal!

Es gibt Finanz- und Anlageprodukte mit Garantien und Sicherungssystemen. Die bekanntesten sind die kapitalbildende Lebensversicherung und Tagesgeld/Festgeld bzw. allgemein Bankeinlagen. Für diese Produkte ist es gut, dass es diese Versprechen gibt – sonst hätten sie ernsthafte Probleme, verkauft zu werden.

Nur ein Bruchteil der „investierten“ Anleger würde in diese beiden Anlageformen Geld geben, wenn diese Versprechungen nicht da wären.

Im Einzelfall haben sie sich bewährt. Es sind in den vergangenen Jahrzehnten einige Banken und Versicherungsgesellschaften bankrottgegangen und die Anleger wurden nach den vereinbarten Regeln entschädigt.

Insbesondere nach der Finanzkrise wurden Sicherungsregeln und Sicherheitsversprechen ausgedehnt. Sie sind „verbraucherfreundlicher“ geworden, wie die Finanztest vielleicht schreiben würde.

Doch Sie haben keine 100%ige Garantie.

Die haben Sie nicht, weil der Stärkere die Regeln potenziell ändern kann. Das tut er auch, wie man vor einigen Jahren bei griechischen Staatsanleihen gesehen hat.

Bei einer Anleihe, die ich selbst im Depot hatte, wurden kurz vor dem Rückzahlungstermin die Spielregeln geändert. Zurückgezahlt wurde so gut wie nichts. Stattdessen wurde eine Reihe von neuen Anleihen mit Laufzeiten von vielen, vielen Jahren ins Depot eingebucht. Nominell hat man kein Geld verloren. Man musste nur viele weitere Jahre warten bzw. muss sogar heute noch warten, bis man wieder an sein Geld kommt.

Wenn wir uns von unternehmerischen oder stattlichen Garantie-Versprechen lösen und uns mehr auf die Wirtschaftlichkeit einer Rendite-Anlage konzentrieren, dann kommen lukrativere Möglichkeiten ins Sichtfeld.

Was sagt der erfolgreichste Investor aller Zeiten dazu?

Erhältlich bei ► amazon.de

Warren Buffett gilt als der erfolgreichste Investor aller Zeiten. Die meisten unserer Teilnehmer werden ihn kennen.

Falls Sie ihn nicht kennen, lesen Sie bitte innerhalb von 72 Stunden den deutschsprachigen Wikipedia-Artikel oder, noch besser, bestellen Sie sich ein Buch über ihn.

Außer den Geschäftsberichten seiner Investmentgesellschaft Berkshire Hathaway (IK) schreibt Buffett selbst keine Bücher. So gibt es nur Bücher über ihn.

Häufig in den Büchern über ihn ließt man von seiner Regel Nr. 1:

Regel Nummer 2: Vergessen Sie nie Regel Nummer 1.

Mit dieser Aussage nähern wir uns dem Thema Sicherheit von der anderen Seite! Buffett investiert üblicherweise nicht in Lebensversicherungen oder Bankeinlagen.

Er liebt es, Aktien von großartigen Unternehmen oder das Unternehmen gleich ganz zu kaufen. Am liebsten natürlich zu einem Preis unterhalb des errechneten Wertes. Er nennt die Differenz „Sicherheitsmarge“.

Mit dem kurzen Zitat soll ausgedrückt werden, dass Sie darauf achten sollen, kein Geld zu verlieren.

Geld, welches Sie verloren haben, ist weg.

Das bedeutet, Sie erhalten davon keine Zinsen oder Dividenden mehr.

Noch schlimmer: Ihre anderen Anlagen oder Ihre Arbeitskraft muss den Verlust erst wieder aufholen.

Ich muss zugeben, dass ich schon des Öfteren gegen diese Regel verstoßen – und hier im Programm kann ich es ja sagen – zusammengerechnet eine hohe sechsstellige Summe verloren habe.

Buffett selbst hat ebenfalls gegen diese Regel verstoßen. Bei ihm war die Summe allerdings mindestens zehnstellig!

Man kann nicht investieren, ohne gegen diese Regel zu verstoßen. Es gibt immer mal Verluste. Erinnern Sie sich? – weiter oben haben Sie gelesen, dass es auch zu Ehescheidungen und Verkehrsunfällen kommt!

Die Regel soll uns aber immer wieder zur Vorsicht mahnen, Investments genau zu prüfen. Gerade wenn Sie sich erst seit kurzem um Ihren Vermögensaufbau mit Investments kümmern, ist es sinnvoll, sehr viel zu erforschen und zu hinterfragen.

Tipp:

Falls Sie 1.000 Euro investieren möchten, recherchieren Sie so intensiv, wie wenn Sie 20.000 Euro investieren würden. Falls Sie 20.000 Euro investieren möchten, recherchieren sie so gründlich, als ob Sie 400.000 Euro in die Hand nehmen würden.

Wie viel Geld brauchen Sie?

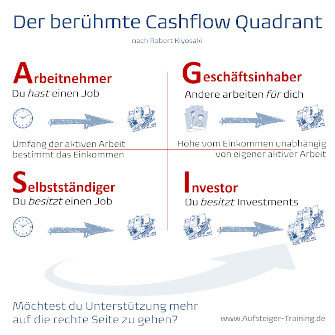

Schauen wir uns eine Grafik an, die Sie bereits aus dem Einführungswebinar kennen und die am Tag 18 im Programm wieder auftauchte:

Mal angenommen, Sie wünschen sich ein passives Einkommen von monatlich 2.000 Euro. Um das dauerhaft erzielen zu können, wäre bei 5 Prozent Rendite ein investierbares Vermögen von 480.000 Euro erforderlich.

Welche Anlagen das Potenzial haben, Ihnen eine Rendite nach Plan zu zahlen, darüber erfahren Sie mehr in den folgenden Abschnitten.

Anlagen, die 5 Prozent generieren

(mal mehr, mal weniger, mal genau ⇨ alphabetisch)

Aktien

Sehr gute Aktien haben zwei Dinge an sich, die das Investorenherz und -konto erfreuen:

- regelmäßigen Geldzufluss (Ausschüttung von Gewinnen)

- Wertsteigerung über höhere Kurse.

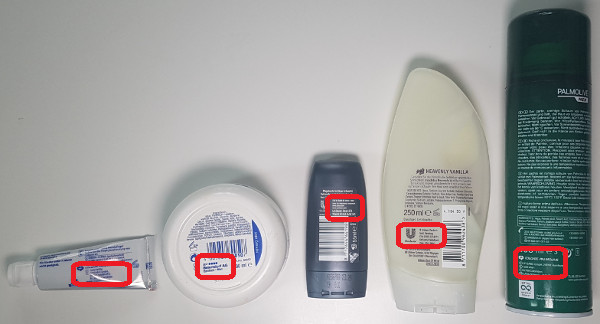

Recherche-Tipp für Aktien: Schauen Sie mal bei den Produkten, welche Sie liebend gerne täglich benutzen, wer sie herstellt und ob der Hersteller börsennotiert ist.

Die Aktien, die für den Aufbau von passivem Einkommen infrage kommen, nennt man Dividendenaktien.

Dividende heißt die Ausschüttung von Gewinnen an die Anteilseigner (Aktionäre). Wenn Sie Aktien eines Unternehmens gekauft haben, gehören Sie dazu und bekommen genau den Gewinn ausgeschüttet, der prozentual auf Ihre Anteile entfällt.

Nicht alle Aktien schütten Dividenden aus.

Dividenden zahlen vor allem etablierte Unternehmen, die eine gute Position in ihrer Branche haben und stetig Gewinne mit ihren Produkten und Dienstleistungen erzielen.

Wenn sie das sehr nachhaltig tun und die Dividendenzahlung niemals kürzen, werden sie nach 25 Jahren von der Kapitalanlegerbranche als Dividenden-Aristokraten „geadelt“.

Dividenden-Aristokraten sind beispielsweise:

- AT&T (ISIN: US00206R1023) (IK)

- Coca Cola (ISIN: US1912161007) (IK)

- Johnson & Johnson (ISIN: US4781601046)

- McDonalds (ISIN: US5801351017) (IK)

- Munich Re (ISIN: DE0008430026) (IK)

- Nestlé (ISIN: CH0038863350)

- Procter & Gamble (ISIN: US7427181091) (IK)

- Siemens (ISIN: DE0007236101)

Bleibt die Frage: Zu welchem Preis bekomme ich meine Aktie!?

Sie erinnern Sie vermutlich noch an das Ei des Kostolany, dass die Börse zyklisch abläuft. Doch sollte man warten, bis es zu einem Börsencrash gekommen ist?

Das könnte Jahre dauern. Und bis dahin?

Am schönsten haben es die Aufsteiger unter uns, die regelmäßig per Sparplan in Aktien investieren. Sie bauen sich kontinuierlich ihre Wertpapierpositionen auf. Sie kaufen zu einem Durchschnittskurs und damit nicht zu teuer.

Alle oben genannten Dividenden-Aristokraten und mehr als 100 weitere Aktien können Sie per Sparplan ab 25 Euro pro Ausführung über Ihr Comdirect-Depot regelmäßig besparen. Auch deswegen haben wir Sie bereits an Tag 2 unseres Programms das Depot eröffnen lassen!

Wie man einen Sparplan anlegt, zeigt Ihnen diese Anleitung von Stefanie ► Wertpapiersparplan einrichten.

Welche Aktie soll ich kaufen?

Mit der aktiven Teilnahme an unserem Programm werden Sie so weit gebracht, dass Sie eigenverantwortlich in der Lage sind, diese Entscheidung zu treffen und dabei große Sicherheit und Zufriedenheit spüren.

Wenn das schon der Fall ist, investieren Sie sicherlich schon in Aktien. Wenn nicht, warten Sie so lange ab, bis Sie von sich aus spüren, dass es losgehen kann. Nutzen Sie vor allem unsere Coaching-Inhalte „Aufsteiger-Psychologie“!

Häufigkeit der Dividendenzahlung

Deutsche Unternehmen zahlen klassischerweise einmal jährlich eine Dividende aus. Die Hauptsaison dafür ist der Frühling. Wenn Sie planen mit passivem Einkommen aus Aktien Ihren Lebensunterhalt zu meistern, berücksichtigen Sie das!

Fast alle US-amerikanischen Unternehmen zahlen eine Quartalsdividende. Als Aktionär erhalten Sie viermal im Jahr eine Gutschrift auf Ihr Konto.

In den USA macht das durchaus Sinn; es leben Hunderttausende von Amerikanern von diesen Auszahlungen alle drei Monate. Da die Gesellschaften nicht alle im selben Monat auszahlen, hat man als gut investierter Aktionär jeden Monat frisches Geld auf dem Konto.

Empfehlungen, in welche Aktie man investieren soll, gebe ich nicht. Das wissen Sie. Sie wissen aber auch, dass ich immer mal wieder davon berichte, was ich selbst tue.

Heute berichte ich von meiner Tochter. Sie baut sich einen Kapitalstock in der McDonalds-Aktie (IK), denn

- sie kennt die Marke

- geht dort gerne selbst hin (in unserer Nähe wie im Ausland)

- sie versteht, dass dort Burger und andere Speisen zubereitet und verkauft werden

Erhältlich bei ► amazon.de

- sie versteht, dass es weltweit Lizenznehmer gibt, die unter der Marke arbeiten und dafür Gebühren bezahlen

- sie versteht, dass es immer Menschen geben wird, die schnell mal sicher essen wollen

- sie weiß, dass McDonalds viele Grundstücke besitzt, auf denen McDonalds-Restaurants stehen, weil Sie den Film „The Founder“ gesehen hat

- sie weiß, dass die Aktie früher viel günstiger als heute war. Das macht ihr aber nichts aus, weil früher nicht heute ist. Sie denkt langfristig und nutzt den Sparplan.

Welche Aktien haben Sie ausgewählt?

Erzählen Sie uns und anderen Lesern davon via Kommentarfunktion am Ende der Seite oder im internen Forum im Bereich Investieren.

Immobilien

Der Bereich Immobilien wird zu einem späteren Zeitpunkt angelegt.

Kapitalanlagen (außerbörslich)

Je nachdem wie lange Sie mir schon folgen, wissen Sie, dass ich jährlich Bäume in Paraguay anpflanzen lasse. Dort geht die Schere zwischen Angebot und Nachfrage nach Holz immer weiter auseinander und klimatisch bedingt wachsen dort Bäume wesentlich schneller als bei uns.

Der Autor auf seiner Baumplantage. Sie nimmt CO2 auf und speichert es. Wenn sie fertig gewachsen ist, wird sie abgeerntet und der Autor verdient Geld. Seine Bäume sind Wertholz, aus dem Holzprodukte hergestellt werden. Artikel ► Miller Forest für Unternehmer.

Bäume für Energieholz benötigen rund 6 Jahre bis zur Ernte. Das heißt, wenn Sie heute investieren, dürfen Sie sich in 6 Jahren über den Ernteerlös freuen. Wenn man jedes Jahr Bäume anpflanzen lässt und ab dem 6. Jahr die ursprüngliche Einlage reinvestiert, baut man sich eine Cashmaschine aus Holz auf. 😉

Je nach Laufzeit und Holzart werden von Anbieter Miller Forest Renditen von 4,3 bis 7,6 Prozent als Prognose herausgegeben. Teilweise sind auf dem Zweitmarkt auch Renditen über 8 Prozent möglich. Fragen Sie nach aktuellen Angeboten Pierre Guttwein, den Sie hier im Video kennenlernen dürfen:

Natürlich spreche ich gerne über meine eigenen Anlagen, ich bin jedoch kein Experte für außerbörsliche Kapitalanlagen und Verkauf und Beratung in diesem Segment mache ich auch nicht. Unsere Teilnehmer bringe ich aber gerne mit den besten Leuten der Branche in Kontakt.

Torsten Wiese

Experte für außerbörsliche Kapitalanlagen

Auf dieser Übersichtsseite stelle ich erstmals meinen langjährigen Geschäftsfreund Torsten Wiese vor. Er ist ehemaliger Bankdirektor. Auf dem Markt für geschlossene Beteiligungen ist er seit Jahrzehnten aktiv, seit 2006 mit seinem eigenen Institut.

Ich muss zugeben, dass er mich schon mal vor einer Beteiligung gewarnt hat und damit Recht behalten hat. Bei Miller Forest hat er mir grünes Licht gegeben. „Grünes Licht“ bekommen übrigens selten mehr als 10 Prozent der Anlagen, die im Jahr auf seinem Bewertungstisch landen.

Wenn Sie an Kapitalanlagen mit einer Rendite ab 6 Prozent, teilweise sogar jährlich ausschüttend, interessiert sind, können Sie gerne über diese personalisierte E-Mail-Adresse torsten.wiese(at)aufsteiger-training.de Kontakt mit ihm aufnehmen und von mir grüßen, um gleich einen warmen Einstieg zu bekommen.

Natürlich freue ich mich über Feedback, wie es gelaufen ist.

Torsten Wiese ist Teilnehmer von unserem Aufsteiger-Training.

Kredite

Die Kreditzinsen des einen sind die Guthabenzinsen des anderen. Hat uns die Bankbranche das nicht jahrzehntelang beigebracht?

Mittlerweile gibt es Plattformen im Internet, die den „Zwischenverdiener“ Bank ausschalten. Sie können Kreditnehmern ohne den Umweg über Spareinlagen Geld leihen und erhalten dafür Zinsen.

Da das bei Personen, die man nicht kennt, nicht ganz ungefährlich ist, nehmen solche Plattformen meistens eine Bonitätsprüfung der Kreditinteressenten vor.

Zudem muss man nicht 1:1 jemand Geld leihen. Man kann sich mit anderen Investoren reinteilen.

Bei auxmoney kann man ab 25 Euro (!) in Kredite investieren. Damit ist es möglich, beispielsweise 10.000 Euro Anlagesumme auf 400 Kredite zu verteilen. Das ist eine gigantische Streuung im Kreditbereich.

Weil man das schwerlich manuell machen kann, gibt es einen Portfoliobuilder. Diesen können Sie nach Ihren Anlagekriterien (z. B. Bonitätslevel des Schuldners) einstellen und dann wird automatisch für Sie angelegt.

ø-Rendite nach Ausfällen und Gebühren: 5,5 Prozent!

Bei so vielen Krediten kommen natürlich auch mal Ausfälle vor. Dennoch liegt die durchschnittliche Rendite für Investoren (nach Ausfälle und Gebühren) bei circa 5,5 Prozent.

So funktioniert Investieren in Kredite bei auxmoney:

Privatdarlehen

Selbstverständlich können Sie auch ohne eine Internet-Plattform Privatdarlehen vergeben. Oft ist das im Familienkreis üblich, um anderen Familienmitgliedern beim Hauskauf oder einer Geschäftsgründung zu helfen. Als Programmteilnehmer können Sie eine Musterformulierung bei uns per E-Mail anfordern.

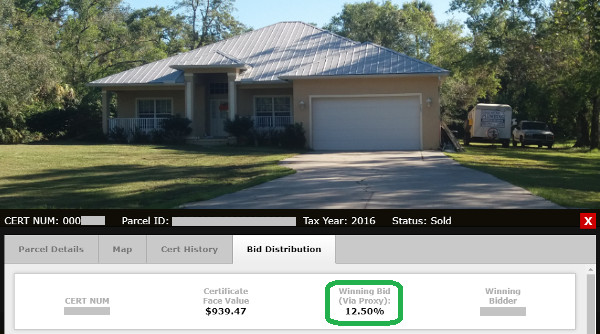

Tax Liens

Ein „Tax Lien“ ist eine Steuerschuldverschreibung. In einige US-amerikanische Steuerschuldverschreibungen kann man auch als Nicht-Amerikaner investieren. Dass das bei einem Mindestzinssatz von 5 Prozent und einem Höchstzinssatz von 24 Prozent Sinn machen kann, liegt auf der Hand.

Mein erster Tax Lien wird durch dieses Haus besichert. Investition: 939,47 Dollar zu 12,50 Prozent Zinsen. Es gibt Zertifikate in allen Preisklassen!

Selbst Robert Kiyosaki (Rich Dad, Poor Dad) hat jahrelange in Tax Liens investiert. Das hat noch einen Vorteil: Man beschäftigt sich automatisch mit dem (amerikanischen) Immobilienmarkt.

Bei den Tax Liens, in die man investieren kann, handelt es sich hauptsächlich um die nicht bezahlte Grundsteuer einer Immobilie. Die Grundsteuern in den USA sind wesentlich höher als in Deutschland. Dafür sind andere Steuerarten wesentlich geringer oder es gibt sie überhaupt nicht.

Die Grundsteuer steht hauptsächlich den Countys (Landkreisen) zu. Von dem Geld werden Schulen, Feuerwehr, Polizei und so weiter bezahlt. Um eine kommunalstaatliche Schuldenaufnahme zu vermeiden, werden nicht bezahlte Steuern versteigert.

Das heißt:

Als Investor streckt man die Steuerzahlung für den Hauseigentümer vor.

Das funktioniert so, dass die Finanzbehörde des Countys Steuerschuldverschreibungen (Tax Lien Certificates) an Investoren versteigert. Der Investor, der den niedrigsten Zinssatz bietet (5 Prozent ist der Mindestzinssatz, unter dem es nicht geht), bekommt den Zuschlag. Haben zwei dasselbe Angebot abgegeben, entscheidet das Los.

Hat keiner ein Angebot abgegeben, kann man nach der Auktion dieses Zertifikat für den Maximalzinssatz „kaufen“.

Sobald der Steuerschuldner bezahlt, bekommt man seine Investition zuzüglich des Zinssatzes (zwischen 5 und 24 Prozent) wieder. Wird nicht gezahlt, kann man nach dem Ablauf von 2–3 Jahren Zwangsvollstreckungsmaßnahmen einleiten. Die Immobilie haftet als Sicherheit für die Steuerschuld.

Jedes Jahr wechseln hunderte Immobilien ihren Eigentümer auf diesem Weg!

Mindestens 99 Prozent aller Tax Liens werden früher oder später bezahlt und man erhält sein Geld mit ordentlicher Rendite zurück.

Wie man erfolgreich in Tax-Lien-Zertifikate investiert, lernen Sie als Programm-Teilnehmer bei uns in den fortgeschrittenen Abschnitten. Falls Sie nicht so lange warten wollen … Mein Einstieg in Tax Liens war der Videokurs vom deutschen Tax-Lien-Profi Franz Mairhofer.

Um Franz Mairhofer kennen zu lernen, können Sie mit dem kostenlosen Einführungskurs starten; den Link dazu finden Sie unter dem Video-Interview mit ihm:

b) Video-Kurs von Franz Mairhofer ► Anmeldeseite

————

Hinweis Interessenkonflikt

Es ist in der Branche üblich, dass man auf (potenzielle) Interessenkonflikte hinweist. Alle Anlagen, in denen ich zum Zeitpunkt der Erstellung selbst investiert bin, habe ich mit dem Kürzel (IK) versehen. Der Vollständigkeit halber hier nochmals der Disclaimer, den Sie schon mehrfach in unserem Programm gesehen haben:

Disclaimer / Haftungsausschluss

Bitte vergessen Sie nie: Jeder ist für sein Handeln oder Unterlassen selbst verantwortlich. Nichts auf dieser Seite stellt eine Beratung dar.

Sie erhalten lediglich – aber das kann schon sehr wertvoll sein – Einblick, wie ein erfahrener Investor denkt und handelt. Bitte denken Sie daran, dass ein erfahrener Investor falsch liegen kann und es gelegentlich tut.

Kostolany, der von mir sehr geschätzte Altmeister der Börse, hat mal gesagt, dass er froh ist, wenn er in 51 Prozent der Entscheidungen richtig liegt.

Konkret warne ich Sie davor, gezeigte Dinge einfach nachzubilden, denn Sie wissen nicht, ob ich oder weitere Autoren richtig liegen, und Sie bekommen beim zeitlich versetzten Lesen kaum unsere Kauf- bzw. Verkaufskurse hin.

Verstehen Sie unsere Ideen und Strategien als Inspiration. Prüfen Sie unsere Gedankengänge, stellen Sie eigenen Recherchen an und entwickeln Sie ein für sich passendes Konzept.

Rechnen Sie stets mit dem Besten. Seien Sie aber gefasst, wenn es anders kommt!

Ich persönlich habe sehr viel Lehrgeld gezahlt, um den heutigen Stand an Wissen und Erfahrung zu haben. Ihnen wünsche ich, dass Sie mit wesentlich weniger Lehrgeld davonkommen. Ganz ausbleiben wird es nicht.

Um Ihre Kosten zu begrenzen, publiziere ich für Sie meine Ideen, Learnings, Strategien und Erfahrungen.

Wenn ich über Werte schreibe, die sich in meinen Depots befinden, kennzeichne ich das mit einem [IK], was auf einen möglichen Interessenkonflikt hinweist. Das ist in der Branche üblich.

Hallo Gregor und Team,

vielen Dank für diesen wertvollen Artikel, welcher mir aus der Seele spricht. So wie Erwin habe auch ich bereits Kapital aufgebaut und möchte daraus wiederum Einnahmen generieren, sicher weil ich auch schon etwas älter als die meisten Teilnehmer hier bin. Insofern einer der spannendsten Beiträge hier für mich und ich werde mich diesem intensiv widmen.

Grüße an alle

Hallo Domenico,

klasse! Über dein Feedback freue ich mich, vielen Dank! Gebe mal bitte Bescheid, in welche Richtung du gehst und wo du Unterstützung gebrauchen kannst!

Hallo Gregor! 🙂

Eine Wahnsinns-Seite mit Informationen, bei denen einem das Investment-Herz aufgeht. Ich bin begeistert und werde mich definitv weiter mit den genannten Möglichkeiten auseinandersetzen. Endlich sinnvolle Investments…!

Da ich bereits mit Aktien-Sparplänen arbeite und derzeit weitere Überlegungen dazu mache, würde mich folgendes Thema näher interessieren:

Bonds – sog. Anleihen über ETF (u.a. auch High Yields) – aufgrund der hohen Dividenenrendite eine Anlage mit einem höherem Risiko als bei „normalen“ Aktien.

Da es sehr viele Informationen dazu gibt und jeder andere Ansichten dazu hat, würde ich es begrüßen, wenn das Thema Bonds mal näher aufgegriffen wird und vielleicht etwas Licht ins Dunkel gebracht wird, was Investments mit „grünem Licht“ in dem Bereich betrifft.

Vielen Dank und ein gutes Neues Jahr 2018.

VG Jürgen

Großartig! Vielen Dank für dieses liebe Feedback und die Anerkennung!

Genau wie Aktien sind Bonds ein Thema bei dem man genau auf das einzelne Wertpapier schauen darf. Diese Arbeit nehmen einem Fonds und ETFs ab. Deswegen erhält man dort zum durchschnittlichen Risiko eine durchschnittliche Rendite. Diese kann natürlich gegenüber anderen Anlagen und Anlageklassen überdurchschnittlich hoch sein.

Persönlich bin ich kein großer Fan von Anleihen, aus dem Grund, dass die Europäsiche, die US-Amerikanische sowie die Japanische Zentralbank Staatsanleihen seit Jahren aufkaufen und den Markt manipulieren. Anleger erhalten einen (zu-) niedrigen Zins als er auf einem unmanipulierten Markt sein müsste.

Die Europäische Zentralbank hat neben Staatsanleihen auch Unternehmensanleihen aufgekauft, was einen weiteren Markt verzehrt. Sie hat nämlich die Anleihen von großen Konzernen gekauft, die sich günstiger Verschulden konnten/können als Marktteilnehmer aus dem Mittelstand.

Zudem sind Anleihen Geldwerte und ganz eng mit dem Schicksal der Währung verbunden, in der sie aufgelegt wurden.

… verzerrt, wolltest Du wohl sagen (was einen weiteren Markt verzehrt)

Zum Thema Dividenden fehlt mir wie so oft eine kritische Betrachtung: Die Dividende „bezahlt“ sich der Aktionär zunächst immer selbst. Am Ex-Tag wird der Aktienkurs um die Höhe der Dividendenzahlung gekürzt, und das wissen die wenigsten.

Ein interessanter Einwand.

Wie sieht Richard das?

Beste Grüße!

Kommt darauf an, ob es für dich persönlich ein Unterschied ist, ob beispielsweise 1.000 Euro Dividende auf deinem Privatkonto zur weiteren Verfügung laden oder ob die 1.000 Euro auf dem Geschäftskonto der Aktiengesellschaft liegen, über das du keine Verfügung hast …

Ich würde die 1000€ auf dem Privatkonto nehmen. Am

liebsten als zusätzlicher Baustein im Rahmen meiner passives-Einkommen-Maschine 😉 und/oder zum weiteren Vermögensaufbau.

Findet die Gutschrift nun auf dem Konto statt oder nicht? Oder hat es mit den Unterschieden zwischen Stamm- und Vorzugsaktien zu tun?

Warum wird am Tag der Dividendenzahlung der Titel mit Dividendenabschlag gehandelt?

Fragen über Fragen.

Sind die Antworten Teil des Aufsteiger-Trainings?;)

Besten Dank und Gruß!

Haben Sie die Idee mit dem Dividendenabschlag am Dividendenzahlungstag von einem studierten Volkswirt erhalten? 😅

Im Aufsteiger-Training bekommt man Lösungen für den tatsächlichen Vermögensaufbau. Theorie-Diskussion die mehr Ablenkung statt Fokus auf Vermögensaufbau sind überlassen wir anderen.

Bei mir vergeht kein Monat in dem nicht Dividendenzahlungen auf mein Konto fließen. Viele aus unserem Programm führen eine jährlich wachsende Exceltabelle darüber. Das macht sogar mehr Spaß als theoretische Diskussionen.

Hallo Richard,

das mit den Dividendenzahlungen bei dir freut mich für dich. Ich finde auch gut, dass Du dein Wissen in Form eines Aufsteiger-Trainings weitergibst.

Die Excel-Listen der Teilnehmer klingen super und es sind mit Sicherheit die nächsten Millionäre unter ihnen. Alles prima.

Deine Antwort jedoch verwundert mich etwas hätte ich doch ein wenig Sachlichkeit erwartet. Vor allem weil ich tatsächlich mit dem Gedanken gespielt habe an deinem Aufsteigertraining teilzunehmen.

Ein einfaches „ja ist aber dennoch möglich mehr dazu aber im Aufsteiger-Training“ oder ähnliches hätte auch gereicht.

Weiterhin viel Erfolg und Spass mit den Excel-Listen.

Ja, herzlichen Dank für das Feedback 🙂

War natürlich von mir ganz bewusst so gemacht, da es bei uns oft lustig zu geht und unserer Gruppe Spaß am Vermögensaufbau hat.

Von der Fragestellung habe ich natürlich gemerkt, dass eine trockene oder „politsch-korrekte“ Antwort gewünscht wird. Hier wollte ich im Sinne der Selbstselektierung gleich steuern helfen.

Ich wünsche Ihnen alles gute auf Ihrem Weg!

Da hast Du nochmal gut die Kurve bekommen. Und das mit der Selbstselektierung nehme ich dir auch nicht übel 😉